Асфальтные работы

Озеленение и благоустройство

Аренда спецтехники по низким ценам

Продажа грунтов и органических удобрений

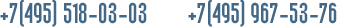

Что нужно знать о кредитовании при покупке недвижимости

Покупка недвижимости – важное событие в жизни каждого человека. Однако не всегда есть достаточное количество средств для приобретения жилья за наличные. В таких случаях нередко приходится обращаться в банк за кредитом. Кредитование при покупке недвижимости имеет свои особенности, о которых следует знать, чтобы принять правильное решение и избежать проблем в будущем.

Кредит на покупку недвижимости – это серьезное финансовое обязательство на долгосрочный период. Как правило, такой кредит предоставляется на срок от 10 до 30 лет, в зависимости от условий договора. Сумма кредита может достигать значительной величины, поэтому перед принятием решения о кредитовании необходимо тщательно оценить свою финансовую способность и возможность выплачивать платежи каждый месяц.

Важным моментом при кредитовании при покупке недвижимости является ставка по кредиту. Она может быть фиксированной или переменной. Фиксированная ставка не меняется на протяжении всего срока кредита, что позволяет предсказать размер ежемесячного платежа заранее. Переменная ставка может меняться в зависимости от изменения рыночных условий. Выбор ставки зависит от ваших планов на долгосрочной период и от рыночной конъюнктуры.

Виды кредитования при покупке недвижимости

При покупке недвижимости существует несколько видов кредитования, которые могут быть полезными, в зависимости от ваших финансовых возможностей и ситуации:

Ипотека

Ипотека является наиболее распространенным видом кредитования при покупке недвижимости. Она предоставляет возможность оформить кредит на длительные сроки под низкий процент. Ипотека может быть как с фиксированной, так и с переменной процентной ставкой, а также предоставляет гибкие условия погашения кредита.

Рассрочка

Рассрочка – это способ оплаты недвижимости, при котором покупатель вносит платежи частями, стабильно выплачивая сумму в течение определенного периода времени. В отличие от ипотеки, рассрочка не предусматривает процентных платежей и обычно имеет более короткий срок.

Важно помнить, что выбор между ипотекой и рассрочкой зависит от ваших финансовых возможностей и знания рынка недвижимости.

Если вы не готовы обременять себя долгосрочной ипотекой, рассрочка может быть предпочтительным вариантом. Она дает вам возможность распределить оплату на более короткий срок и не платить проценты.

Однако стоит помнить, что в случае рассрочки продавец недвижимости может включить небольшую стоимость услуги, что может повысить общую стоимость недвижимости.

Рассрочка или ипотека: выбор второстепенных условий

При выборе банка для получения ипотеки следует обратить внимание на второстепенные условия, которые могут существенно повлиять на ваш опыт кредитования и в конечном итоге на результаты погашения ипотечного кредита. Второстепенные условия включают в себя такие аспекты, как комиссии и услуги банка, гибкость платежей и возможность досрочного погашения кредита.

Одним из важных факторов, на который следует обратить внимание при выборе банка для получения ипотеки, являются комиссии и услуги, связанные с кредитованием. Посмотрите, какие комиссии банк взимает при выдаче кредита, а также в случае продления срока или досрочного погашения кредита. Используя информацию о комиссиях, вы сможете сравнить различные предложения и выбрать банк с наиболее выгодными условиями.

Кроме того, стоит обратить внимание на гибкость платежей при выборе банка для получения ипотеки. Некоторые банки предоставляют возможность изменения суммы выплаты или графика платежей в течение срока кредита. Эта гибкость может быть полезна, если у вас возникнут финансовые трудности или вы захотите досрочно погашать кредит. Поэтому, перед выбором банка, ознакомьтесь с возможностями по изменению платежей в течение срока ипотеки.

Также, стоит узнать о возможности досрочного погашения кредита и связанных с этим условиях. Некоторые банки имеют ограничения на досрочное погашение, например, они могут взимать штрафные санкции или ограничивать сумму погашения. Если вы планируете досрочно погасить кредит или у вас есть возможность регулярно делать дополнительные платежи, то следует выбирать банк с наиболее гибкой политикой по досрочному погашению.

Важно помнить, что второстепенные условия могут существенно влиять на ваш опыт кредитования и в конечном итоге на результаты погашения ипотечного кредита. Поэтому, при выборе банка для получения ипотеки, обратите внимание на комиссии и услуги, гибкость платежей и возможность досрочного погашения кредита. Эта информация поможет вам принять более обоснованное решение и выбрать банк, предлагающий наиболее выгодные условия.

Как выбрать банк для получения ипотеки

Перед тем как выбирать банк, рекомендуется провести исследование рынка и изучить предложения различных банков. Сравнивая их условия и требования, вы сможете выбрать наиболее выгодное предложение.

Вот некоторые важные факторы, которые следует учесть при выборе банка для получения ипотеки:

- Процентная ставка. Одним из основных параметров является процентная ставка по ипотечному кредиту. Чем ниже ставка, тем меньше будет сумма ежемесячных платежей.

- Срок кредита. Срок кредита также играет важную роль при выборе банка. Как правило, чем дольше срок, тем меньше будет ежемесячный платеж. Однако, стоит помнить, что общая сумма выплат будет выше.

- Необходимые документы. У разных банков могут быть различные требования к документам для получения ипотеки. Проверьте заранее, какие документы вам понадобятся, чтобы быть готовым заранее.

- Дополнительные условия. Некоторые банки могут предлагать дополнительные условия для получения ипотеки, такие как бесплатное страхование или партнерство с застройщиками. Учтите эти факторы при выборе банка.

Важно также обратить внимание на репутацию банка и отзывы покупателей, которые уже получили ипотеку в этом банке. Это поможет вам сделать более информированный выбор.

Составьте список банков, которые вам интересны, и позвоните в каждый из них для получения подробной информации о их условиях и требованиях для получения ипотечного кредита. Сравните все предложения и выберите самый подходящий для вас вариант.

Какие документы потребуются для получения кредита на жилье

При подаче заявки на получение кредита на жилье, вам потребуется предоставить определенный пакет документов. Каждый банк может иметь свои особенности и требования, но в общем случае, следующие документы вам понадобятся:

1. Паспорт: Основным документом, который потребуется предоставить, является паспорт. Банк проверит вашу личность и установит ваше гражданство.

2. Свидетельство о рождении: В некоторых случаях, банк может потребовать предоставить свидетельство о рождении для установления вашей даты рождения.

3. Свидетельство о браке или разводе: Если вы состоите в браке или были разведены, вам потребуется предоставить соответствующее свидетельство.

4. Свидетельство о смерти или разделе наследства: Если вы получили наследство или являетесь наследником, вам нужно будет предоставить свидетельство о смерти или разделе наследства в зависимости от ситуации.

5. Справка о доходах: Банк обязательно запросит у вас справку о доходах, чтобы проверить вашу платежеспособность. Вы можете предоставить справку о доходах с места работы или предоставить документы, подтверждающие вашу предпринимательскую деятельность.

6. Справка из налоговой: Банк также может запросить справку из налоговой службы, чтобы проверить вашу налоговую задолженность.

7. Документы о собственности: Если у вас есть другое имущество, вы должны будете предоставить соответствующую документацию, подтверждающую ваше собственническое право.

8. Договор купли-продажи: Если вы уже нашли жилье, которое хотите приобрести, предоставьте банку договор купли-продажи или договор залога на недвижимость, чтобы он мог оценить стоимость объекта.

9. Справка о задолженности: Банк может запросить у вас справку о задолженности по кредитам или справку о текущих задолженностях перед другими организациями.

10. Справка из пенсионного фонда: Если вы являетесь пенсионером, банк может попросить вас предоставить справку из пенсионного фонда.

Не забывайте, что требования банков могут различаться, поэтому перед подачей заявки на кредит на жилье, лучше уточнить список документов в выбранном банке.

Особенности кредитования при покупке готового жилья и строительства

При покупке готового жилья и при строительстве есть несколько особенностей, которые стоит учитывать при выборе кредита на недвижимость. Важно знать, какие условия могут отличаться в этих двух случаях.

Покупка готового жилья

Когда вы приобретаете готовое жилье, банки обычно предлагают ипотечное кредитование с более выгодными условиями. Здесь необходимы следующие документы:

- Паспорт гражданина РФ;

- Справка о доходах;

- Документы, подтверждающие источники дохода;

- Договор купли-продажи или свидетельство о праве собственности;

- Документы, подтверждающие стоимость квартиры и право собственности на нее (если квартира приобретается по долевому участию);

- Документы, подтверждающие расходы на содержание квартиры (коммунальные платежи, налоги и другие обязательные платежи).

В случае покупки готового жилья вы должны обратить особое внимание на сроки погашения ипотеки. Банки могут предложить варианты с разными сроками, в том числе и на более короткий срок, чтобы увеличить сумму ежемесячного платежа, но снизить общую стоимость кредита. Также, важно учесть возможные риски просрочки, поэтому рекомендуется рассчитывать свои финансовые возможности и выбирать оптимальный вариант погашения кредита.

Строительство жилья

При строительстве жилья, кредитные условия могут отличаться от условий при покупке готового жилья. Вам могут потребоваться следующие дополнительные документы:

- Проект и смета на строительство;

- Разрешение на строительство;

- План дома и квартиры;

- Документы строительной фирмы (лицензия, гарантии выполнения работ и прочее);

- Договор строительного подряда или иная документация, подтверждающая строительство.

Кроме того, важно учесть, что при строительстве жилья, возможны задержки и изменение сроков сдачи объекта. Банк может обеспечить финансирование строительства частично, поэтому условия кредита могут быть связаны с этапами строительства.

В итоге, при покупке готового жилья и строительстве, необходимо учитывать различия в документации, сроках и условиях кредитования. Важно ознакомиться с деталями и выбрать оптимальный вариант, который соответствует вашим потребностям.

Правила погашения ипотеки и риск просрочки

При получении ипотеки, необходимо ознакомиться с правилами погашения кредита, а также понимать возможные риски просрочки выплаты. В этом разделе рассмотрим основные аспекты, которые следует учитывать при выборе ипотеки.

1. График погашения и сумма ежемесячного платежа

Перед оформлением ипотеки необходимо узнать, какой график погашения и какая сумма ежемесячного платежа предусмотрена в договоре кредита. Обычно эти условия указаны в графике платежей. Важно понимать, что невыполнение условий договора может привести к штрафам и увеличению долга. Необходимо выбирать такую сумму ежемесячного платежа, которую вы сможете удовлетворить без необходимости значительно снижать свой уровень жизни.

2. Просрочка платежей и последствия

Если возникают трудности с выплатами по ипотеке и вы не в состоянии вносить платежи вовремя, это может привести к просрочкам. Просрочка платежей может иметь негативные последствия, включая начисление штрафных санкций, повышение процентной ставки, а в некоторых случаях - даже потерю недвижимости. Поэтому очень важно уметь планировать свои финансы и всегда иметь возможность покрывать ежемесячные платежи.

3. Досрочное погашение и рефинансирование

При выборе ипотеки также следует обратить внимание на возможность досрочного погашения кредита. Наличие такой опции позволит вам сэкономить на процентах, если вы обладаете свободными денежными средствами и хотите погасить кредит раньше срока. Кроме того, рассмотрите возможность рефинансирования ипотеки, если банк предлагает более выгодные условия. Такой шаг может помочь снизить размер ежемесячного платежа или сократить общую сумму выплаты по кредиту.

4. Следите за долгом и процентной ставкой

Важно постоянно контролировать текущую сумму задолженности и процентную ставку по кредиту. При возникновении неясностей по поводу фактически проведенных платежей или изменения условий договора необходимо немедленно обращаться в банк для уточнения и предотвращения возможных непредвиденных ситуаций.

| Важно помнить! |

|---|

| Ипотека – это ответственность и обязательство перед банком. Необходимо тщательно планировать свой бюджет и быть готовым к ежемесячным платежам. Следуйте условиям договора и избегайте просрочек, чтобы избежать негативных последствий и сохранить свое жилье. |

Как повысить свои шансы на одобрение кредита на недвижимость

Процесс получения кредита на недвижимость может быть сложным и долгим. Однако, есть несколько шагов, которые помогут повысить ваши шансы на одобрение:

1. Подготовьте свою кредитную историю

Одним из главных факторов, который банк учитывает при принятии решения о выдаче кредита, является ваша кредитная история. Перед подачей заявки на ипотеку, проверьте свою кредитную историю и убедитесь, что она чистая. В случае наличия негативных записей, рассмотрите возможность улаживания проблемных ситуаций и исправления ошибок в кредитной истории.

2. Соберите все необходимые документы

Банк будет требовать определенный набор документов для оформления кредита на недвижимость. Убедитесь, что у вас есть все необходимые документы заранее, чтобы избежать задержек в получении кредита. Обычно это включает в себя паспорт, документы о доходах, выписку из банка и другие документы, которые могут потребоваться в зависимости от условий банка.

3. Увеличьте сумму первоначального взноса

Сумма первоначального взноса является одним из ключевых факторов, влияющих на решение банка о выдаче кредита. Чем больше взнос вы готовы внести, тем выше ваши шансы на одобрение. Рассмотрите возможность накопления большей суммы для первоначального взноса, это может существенно улучшить вашу кредитную историю и повысить доверие банка.

4. Подберите надежного поручителя или созаемщика

Если у вас не достаточно хорошая кредитная история или не достаточно высокий уровень дохода, вы можете рассмотреть возможность использовать поручительство или добавление созаемщика к заявке. Поручитель или созаемщик с хорошей кредитной историей и достаточным уровнем дохода могут улучшить ваши шансы на одобрение кредита.

Следуя этим шагам, вы повысите свои шансы на получение кредита на недвижимость. Однако, не забывайте, что каждый банк имеет свои требования и возможно вам потребуется обратиться к специалисту по ипотеке, чтобы получить подробную консультацию и помощь в оформлении кредита.

Видео:

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?